Содержание:

1. Процедура банкротства: кем инициируется, когда и куда обращаться?

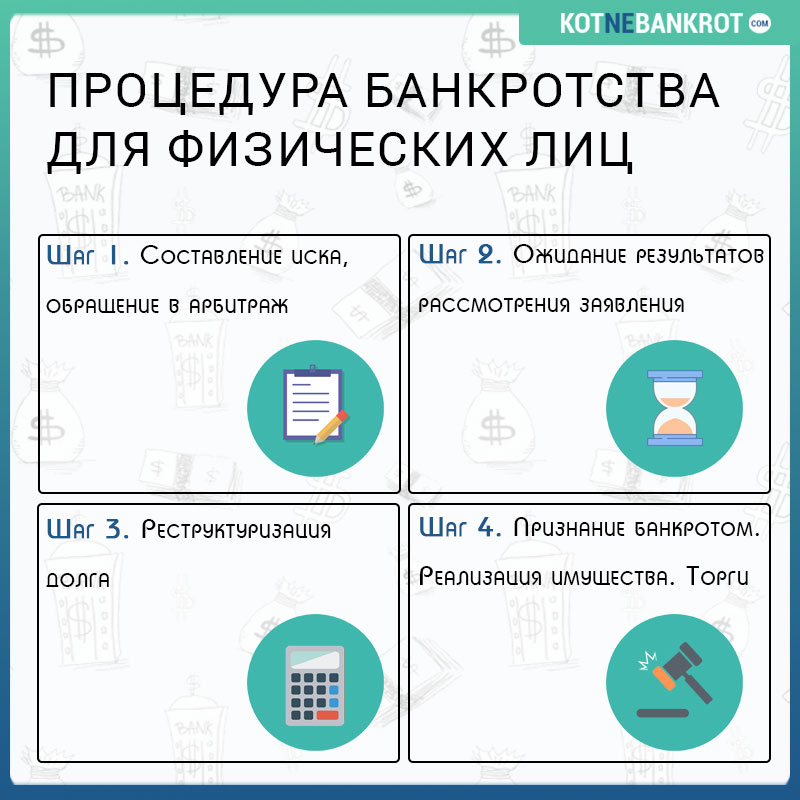

2. Пошаговая инструкция банкротства физического лица

Шаг 1. Составление иска, обращение в арбитраж

Шаг 2. Ожидание результатов рассмотрения заявления

Шаг 3. Реструктуризация долга

Шаг 4. Признание банкротом. Реализация имущества. Торги

3. Процедура банкротства юридического лица

Этап 1. Наблюдение

Этап 2. Финансовое оздоровление

Этап 3. Внешнее управление

Этап 4. Конкурсное производство

Этап 5. Мировое соглашение4. Рубрика «Вопрос-ответ»

5. Реальные отзывы прошедших процедуру банкротства

Сегодня в России банкротом может стать не только мелкая фирма, крупное предприятие или компания, но и вполне себе обычный гражданин, даже не зарегистрированный как ИП. Тем не менее, процедура банкротства для физических и юридических лиц отличается целым рядом нюансов. Поговорим о них подробнее.

Процедура банкротства: кем инициируется, когда и куда обращаться?

Не каждое лицо может инициировать процедуру банкротства. Этим правом на законодательном уровне наделены:

- Должник (физ/юрлицо).

- Кредитор или их группа.

- Заинтересованные госорганы (к примеру, налоговая).

Говоря о правах, нельзя забывать про обязанности. Так вот, один из перечисленных субъектов не только правомочен, но даже обязан направить иск о признании банкротства. Этим субъектом выступает должник в случае, когда:

удовлетворение одних требований сделает невозможным погашение других долгов, если в целом размер задолженности превысит полмиллиона рублей.

Невыполнение обязанности в течение 30 дней с того дня, как должник узнал или мог узнать об этом, чревато наложением штрафа. Однако на практике такая санкция практически не применяется.

Признание физического или юридического лица банкротом происходит в судебном порядке. Подобные иски рассматриваются в арбитражах:

| По месту | |

| Для граждан | Жительства должника, а если оно достоверно неизвестно – по последнему известному адресу проживания |

| Для юридических лиц | Юридической регистрации компании |

Однако далеко не каждый иск будет принят судом к рассмотрению. Чтобы стартовал процесс в отношении должника о присвоении ему статуса банкрота, ситуация должна удовлетворять следующим критериям:

- Для физических лиц:

- размер долговых обязательств составил более полумиллиона рублей;

- задержка выплат превысила 3-месячный срок.

- Для юридических лиц:

- долги превысили сумму в 300 000 рублей;

- долговые обязательства не исполнены в течение трехмесячного периода с последнего дня, отведенного на погашение долга.

То есть разница между банкротством граждан и компаний видна еще на этапе подготовки к инициации процедуры банкротства. Более явно она раскрывается уже в процессе признания субъекта неплатежеспособным в судебном порядке.

Пошаговая инструкция банкротства физического лица

Процедура банкротства физического лица регламентирована Главой Х ФЗ»О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ. Изначально текст этого ФЗ, принятый в 2002 году, содержал положения только о несостоятельности юридических лиц, о физических лицах – в нем не было ни слова.

Институт банкротства физлиц отсутствовал в России до 2015 года. Только с октября 2015 года, когда в ФЗ N 127 были внесены поправки, граждан (даже без статуса ИП) стали признавать банкротами.

С этих пор коллекторы практически лишились хлеба, ведь решить вопрос с долгами стало вполне реально цивилизованным и законным путем.

Шаг 1. Составление иска, обращение в арбитраж

Отправной точкой в банкротстве является направление в суд искового заявления. Если документ составлен не в соответствии с ГПК РФ и ФЗ N 127, суд:

- Вернет его для исправления;

- Признает требования необоснованными и откажет в их удовлетворении.

Повторно с теми же требованиями обращаться в суд, если однажды по ним уже было отказано, нельзя. Поэтому к составлению иска стоит подходить серьезно – на первый взгляд незначительные ошибки или неточности способны в перспективе лишить права на обращение в суд по данному спору.

Иск о признании банкротом должен содержать следующие сведения:

- Персональные данные заявителя:

- ФИО в родительном падеже;

- дата рождения;

- паспортные данные;

- ИНН и СНИЛС;

- место жительства и регистрации (если совпадают – один адрес);

- контактные данные (телефон, электронный адрес);

- ФИО или наименования кредиторов.

- Описание обстоятельств:

- размер общей суммы долга и доли каждого заемщика;

- наличие исковых требований, открытых исполнительных производств;

- причины невозможности погашения задолженности;

- перечисление личного имущества должника;

- данные об арбитражном управляющем и адрес СРО АУ.

- Суть требований:

- указание на лицо, которое следует признать банкротом;

- указание на арбитражного управляющего.

- Перечень прилагаемых документов.

И тут закономерно возникает вопрос – какие документы прилагать. Универсальный перечень документов составить нельзя, так как каждый спор уникален сам по себе и в ряде случаев одни бумаги будут необходимы, а в других – совершенно не понадобятся.

В общем виде такой перечень выглядит так:

- справки, подтверждающие размер долга;

- нотариально заверенная опись имущества;

- справка о доходах;

- выписка из банка о наличии/состоянии счетов должника;

- выписка из ЕГРИП о наличии/отсутствии у него статуса ИП;

- личные документы (паспорт, свидетельство о браке и пр., если иск подает сам должник).

Иск не должен содержать версий и допущений. Каждое слово в нем должно иметь под собой документальную основу, поэтому окончательный список прилагаемых документов будет зависеть от того, что именно истец будет упоминать в иске, а что – нет.

Подать иск вместе с документами в суд можно следующими способами:

- путем личной подачи в канцелярию суда;

- через представителя (нужно оформлять доверенность у нотариуса);

- почтовым отправлением – в заказном письме;

- онлайн подачей заявления (если сайт суда содержит подобную графу).

Если все требования к подаче документов соблюдены – остается только ждать.

Шаг 2. Ожидание результатов рассмотрения заявления

Единственно устраивающим истца результатом будет получение определения о признании иска обоснованным, то есть открытие процедуры банкротства.

В этом документе должны содержаться сведения о:

- дате и времени следующего заседания;

- ФИО финансового управляющего;

- максимальный размер расходов на услуги лиц, привлекаемых для выполнения обязанностей.

Сроки вынесения определения установлены Законом: оно должно выносится не ранее 15 дней и не позднее 3 месяцев со дня регистрации иска в канцелярии суда.

Шаг 3. Реструктуризация долга

Если определением суда обоснованность иска была подтверждена, начинается этап реструктуризации. Его целью является стабилизация финансового положения должника при постепенной и поочередной выплате задолженностей заемщикам. По сути, устанавливаются новые, более лояльные условия выплаты долга, а также вводится целый ряд послаблений для должника.

На данном этапе осуществляются следующие мероприятия:

- созываются кредиторы для проведения собрания;

- рассматривается, согласовывается и утверждается план реструктуризации;

- судом утверждается план (однако утверждение может откладываться, а сам план – даже отклоняться и не утверждаться);

- вносятся изменения (не всегда) в план реструктуризации;

- составляется отчет о результатах исполнения плана, рассматривающийся кредиторами на собрании;

- после всестороннего изучения отчета суд решает – завершать ли реструктуризацию или отменить ее и признать должника банкротом.

Что касается последнего этапа, то тут требуются пояснения.

Если план не исполняется, долги не погашаются, то кредиторы/управляющий могут просить суд отменить реструктуризацию и объявить о банкротстве. Тогда погашение долги будут погашаться за счет продажи имущества и снятие денег со счетов банкрота.

Если долги, указанные в плане, выплачиваются, реструктуризации долгов официально завершается. В этом случае банкротства не происходит.

Реструктуризация – факультативный этап, который вводится на усмотрение суда. Если должник ничем не владеет – ни имуществом, ни средствами, ни ценным бумагами, ни стабильным доходом, смысла вводить реструктуризацию попросту нет. Его признают банкротом без реструктуризации, которая по сути выступает последним и наиболее лояльным способом расплатиться с долгами.

Шаг 4. Признание банкротом. Реализация имущества. Торги

С момента объявления ответчика банкротом начинается процедура реализации имущества, которая ведется тем же финансовым управляющим, который был назначен изначально, если у кредиторов нет предложений по поводу новой кандидатуры.

Имущество реализуется с торгов. Период реализации имеет строгие временные ограничения – не более 6 месяцев. В это время должник может быть ограничен в выезде за рубеж.

От его имени распоряжаться имуществом вправе только финансовый управляющий, при этом действует он в интересах кредиторов, руководствуясь целью – полным удовлетворением их претензий.

Согласно ст. 213.25 ФЗ «О несостоятельности» с началом стадии банкротства происходит следующее:

- Финансовый управляющий полностью управляет имуществом и делами должника, в том числе совершает сделки от его имени.

- Сделки, которые может совершить должник со своим имуществом вопреки закону, признаются недействительными и не имеют никаких юридических последствий.

- Снимаются любые ранее наложенные ограничения на имущество должника, в том числе аресты.

- Аннулируются неустойки и прекращается их начисление, а также процентов по долговым обязательствам.

- Должник не имеет права открывать новые и закрывать старые счета, снимать с них средства. Выполнять такие действия вправе только управляющий.

- Если третьи лица желают передать что-либо должнику, то они должны передавать это управляющему, а не лично должнику. Такое имущество будет впоследствии включено в конкурсную массу.

О том, что имущество было описано и оценено, управляющий уведомляет суд специальным документом — положением. Если суд одобряет положение – проводятся торги. Вырученные с них средства направляются кредиторам.

Если какое-либо имущество «останется», а кредитор откажется его принимать, у должника восстанавливается право распоряжения таким имуществом. Последнее передается ему управляющим актом приема-передачи.

По окончанию торгов отчет, составленный управляющим, направляется судье. Если у суда нет замечаний, суд завершает данную процедуру, после чего с лица снимается статус должника. С этого момента он никому и ничего не должен, включая даже тех кредиторов, перед которыми у него фактически остались долги, но которые не заявили требования в рамках завершенного производства.

На любой из стадий между сторонами может заключаться мировое соглашение. Тогда процедура банкротства останавливается, а порядок погашения долгов согласовывается в договорном порядке.

Процедура банкротства юридического лица

Банкротство предприятия, организации, компании и других юридических лиц протекает несколько дольше и сложнее, чем аналогичная процедура для физлиц. В первую очередь это вызвано тем, что довольно распространенным явлением является фиктивное банкротство, когда фирма под прикрытием разорения «сворачивает» свою деятельность, а ее владельцы присваивают себе все активы и средства, принадлежащие компании.

Поэтому перед переходом к процедуре банкротства, суд доверяет определенному лицу выяснить истинное финансовое состояние компании, расследуя обстоятельства разорения и фиксируя его признаки. Если выяснится, что юрлицо инициировало банкротство с преступным умыслом, производство закрывается, а суд информирует правоохранителей о возможном совершении преступления.

Такая предварительная оценка осуществляется во время наблюдения, и если она покажет, что предприятие, действительно, находится на грани разорения, то суд назначает одну из следующих процедур:

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Некоторые могут вообще не назначаться, если их проведение нецелесообразно, а некоторые – могут осуществляться на любой стадии, как, например, мировое соглашение.

Этап 1. Наблюдение

Наблюдение является начальной точкой в процедуре банкротства компании. Вкратце о нем уже говорилось выше, осталось отметить еще несколько важных моментов:

- Ее проводит временный управляющий, который назначается судом.

- Если выяснится, что причиной разорения стало неграмотное управление, то директор прекращает руководство, а его функции выполняет управляющий.

- Жизненно важные решения для компании принимаются сообща кредиторами на собрании, а не единолично директором, как ранее.

- На время наблюдения снимается имущественный арест и приостанавливаются дела по штрафам и прочим взысканиям.

Управляющий полномочен «наблюдать» не более 7 месяцев. По их завершению или ранее, если удастся, он передает суду результаты проделанной работы, требования заемщиков и собственное видение решения ситуации. Суд принимает решение о назначении дальнейших процедур.

Этап 2. Финансовое оздоровление

Санация может назначаться по личной инициативе суда или по ходатайству сторон, управляющего, а также третьих лиц.

Перед тем, как перейти непосредственно к оздоровлению, составляется план его проведения и график погашения задолженности. Впоследствии все это может изменяться, но только если такую идею поддержат кредиторы.

Максимальный срок санации – 2 года. Процедура завершится досрочно, если должник выплатит долги ранее, чем это предусмотрено графиком. Для этого потребуется составить и направить отчет о досрочной выплате в арбитраж.

Стадия прекращается вынесением определения о прекращении производства. По сути завершение санации является и завершением процедуры банкротства.

Досрочное завершение санации может произойти и из-за допущения нарушений, а именно:

- нарушения срока выплаты на 15 дней с даты, установленной в графике, более одного раза;

- непредставления в арбитраж соглашения об обеспечении обязательств в срок, оговоренный в графике.

В этом случае досрочное прекращение санации уже имеет менее приятные альтернативные последствия:

- вводится внешнее управления;

- компанию признают обанкротившейся, а все имущество пускают с молотка.

Если шанс на возврат долгов без объявления банкротства еще остается – суд назначает внешнее управление. Когда же поправить финансовое положение компании невозможно, о чем свидетельствуют наблюдение и неудачная санация, должник объявляется банкротом.

Этап 3. Внешнее управление

Внешнее управление можно назвать своеобразным диктатом, когда внешний управляющий, по сути человек «со стороны», забирает бразды управления компанией в свои руки. Он заменяет собой не только директора, но еще и такие органы как:

- совет директоров;

- собрание вкладчиков;

- комитет участников.

Данный этап продолжается не дольше 18 месяцев, но может продлеваться при необходимости на шестимесячный период.

Интересно, что в общем оздоровление и управление не должны превышать двух лет, если судом назначались обе процедуры к исполнению. При этом, если внешнее управление не может вводиться, если на момент решения вопроса о его введение прошло 18 месяцев с начала санации.

Внешний управляющий предоставляет в арбитраж план своих дальнейших действий для восстановления платежеспособности. К примеру, такими действиями могут выступать:

- дополнительная эмиссия ценных бумаг;

- закрытие нерентабельных филиалов, цехов и пр.;

- проведение инвентаризации;

- частичная реализация «лишнего» имущества;

- взыскание долгов с потребителей и покупателей, пр.

При этом вводится мораторий на удовлетворение требований кредиторов. То есть цель этапа – максимальная аккумуляция средств на счетах должника и сокращение расходов компании.

Этап 4. Конкурсное производство

Если никакие процедуры не помогли восстановить платежеспособность, а также если стороны не решили вопрос «мирно» путем заключения соглашения, неизбежной становится реализация имущества в счет погашения долгов и закрытие компании по причине банкротства.

Конкурсное производство ограничивается шестью месяцами, однако может продлеваться по ходатайству участника процесса на шестимесячный период.

На время процедуры утверждается конкурсный управляющий. Он должен:

- опубликовать сведения о банкротстве должника;

- принять в ведение имущество и провести инвентаризацию;

- найти неучтенное имущество, а также вернуть его из владения третьих лиц;

- «охранять» вверенное имущество;

- вести реестр требований кредиторов;

- заключить сделки, которые одобрят кредиторы.

Руководство, владельцы компании полностью отстраняются от управления ею. Имущество продается на торгах, купить которое может любой желающий.

Стоит обратить внимание!

Торги по банкротству превратились в прибыльный бизнес, для желающих приобрести имущество по цене, ниже рыночной. Изъятое имущество выставляется на торги на специальных сайтах. Первым этапом ставится рыночная цена. Следующим этапом (через 3 – 5 дней) цена ставится на 10 – 15% ниже. Всего таких этапов может быть до 8. Как правило на 4 – 6 обычно имущество забирается.

Человек, который его выгодно купил, потом может продать его по рыночной цене и получить прибыль до 60%

Вырученные средства выплачиваются в счет покрытия задолженности перед кредиторами, сотрудниками, не получившим зарплату, судебных издержек.

Этап 5. Мировое соглашение

Составляется в письменной форме. Его сторонами могут выступать:

- должник;

- кредиторы;

- уполномоченные органы;

- третьи лица.

Соглашение обязательно должно утверждаться арбитражным судом. С момента утверждения оно является обязательным к исполнению всеми сторонами.

Так как кредиторов может быть много, то с их стороны подпись под соглашением ставит один представитель, который выбирается на собрании.

Участие третьих лиц в этой процедуре не нарушает права и интересы кредиторов. Они привлекаются в процесс как поручители должника или гаранты исполнения им обязательств, указанных в соглашении.

Обязательными условиями, которые должны упоминаться в соглашении, выступают:

- порядок выплат;

- срок исполнения соглашения.

Впоследствии соглашение может быть изменено, однако только после вынесения соответствующего определения арбитражного суда. В одностороннем порядке отказаться от его исполнения стороны не имеют права.

Распространенные вопросы о банкротстве и ответы юриста

| ВОПРОС | ОТВЕТ ЮРИСТА |

| Нет, после того, как должника признают банкротом, взаимодействовать с ним могут только судебные приставы, которые осуществляют исполнительное производство. Кредиторы, а тем более коллекторы, не вправе более беспокоить должника, поскольку он признан лицом, не имеющие ни перед кем долгов. А расчет по старым долгам будет осуществляться из средств, вырученных с торгов. Однако эти вопросы уже относятся к компетенции судебных приставов. Если коллекторы продолжают беспокоить – Вы можете пожаловаться на них в полицию, Федеральную службу судебных приставов или прокуратуру. |

Так ли это?

| Ограничения на выезд за границу на время производства, действительно, вводятся. Однако в случае болезни и других форс-мажоров – ограничения могут быть сняты. А после завершения процедуры они и вовсе снимаются автоматически. |

| При подаче иска учитываются все долги, в том числе по распискам, договорам и даже коммунальным платежам. То есть если укажете долги по коммунальным платежам в иске – тоже сможете их «списать». |

| Это правда. Более того, это правило «работает» не только в отношении предприятия. Фиктивная процедура банкротства ИП также чревата наступлением уголовной ответственности для ее инициаторов. Согласно ст.197 УК РФ в этом случае могут назначить штраф, принудительные работы или даже лишить свободы и наложить штраф одновременно. Кроме того, даже после исполнения наказания у должника останется судимость, которая откладывает определенный отпечаток на дальнейшую жизнь и карьеру. |

| Родственники (кровность не важна) не участвуют в процессе, если только они не выступают поручителями по кредиту. |

| Процедура банкротства ИП осуществляется в порядке, предусмотренном для физических лиц главою Х ФЗ «О несостоятельности (банкротстве)». |

| Все зависит от того, было ли физлицо предпринимателем на момент признания его банкротом: если да – то не может, поскольку согласно ст.216 ФЗ «О несостоятельности (банкротстве)» на повторное открытие ИП банкротами наложен запрет. |

Реальные отзывы прошедших процедуру банкротства

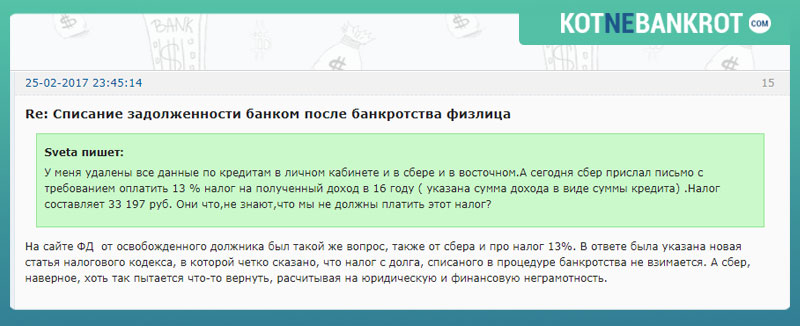

Огромное практическое значение имеют отзывы прошедших процедуру банкротства. Из них можно почерпнуть актуальную и реально полезную информацию, поскольку даже после официального завершения процедуры (окончания судебных заседаний, реализации имущества, расчета с кредиторами) банки, коллекторы и прочие лица могут еще долгое время беспокоить банкрота. Например, как мы видим в отзыве ниже.

Сбербанк даже после признания клиента банкротом продолжает применять всевозможные уловки, чтобы вернуть деньги, рассылая письма о том, что тот должен уплатить налог со списанного долга в размере 13%. Другие отзывы прошедших процедуру банкротства указывают, что это распространенная практика, рассчитанная на низкое правосознание граждан и неосведомленность в подобных вопросах. На самом деле:

- во-первых, такой налог не взимается с банкротов согласно ст.217 НК РФ;

- во-вторых, взыскание налогов – исключительная компетенция налоговой, но никак не Сбербанка.

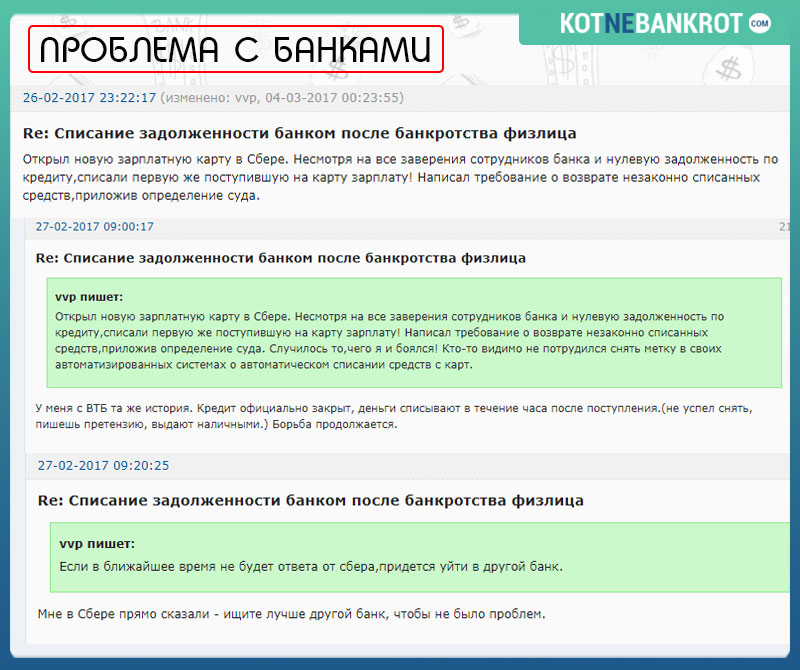

Некоторые банки, в которых клиенту в результате банкротства суд «списал» долги, продолжают гнуть свою линию, отказываясь выдавать кредитные и даже дебетовые карты, а то еще и того лучше – списывая по собственному желанию средства с их счетов в счет погашения не существующих в юридическом смысле долгов.

Такие незаконные действия, конечно же, можно оспорить: в начале в сам банк, а затем – и в суд, если первый вариант не поможет, но… Если не хотите тратить время и нервы, лучше сразу подберите себе другой банк для сотрудничества, а не тот, который выступал стороной по Вашему делу о банкротстве.

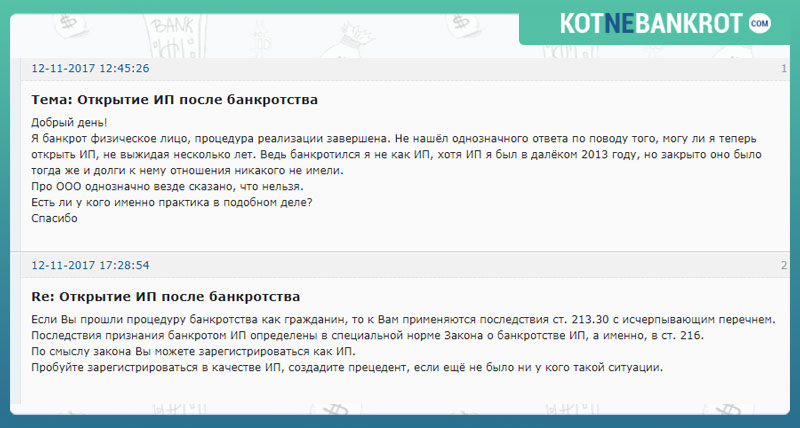

Нередко в отзывах прошедших процедуру банкротства встречаются вопросы, касающиеся дальнейшей регистрации физлица как ИП.

По данной ситуации можно сказать, что физлицо вполне может пройти процедуру регистрации ИП, поскольку производство было открыто в отношении него как физлица, а не ИП.

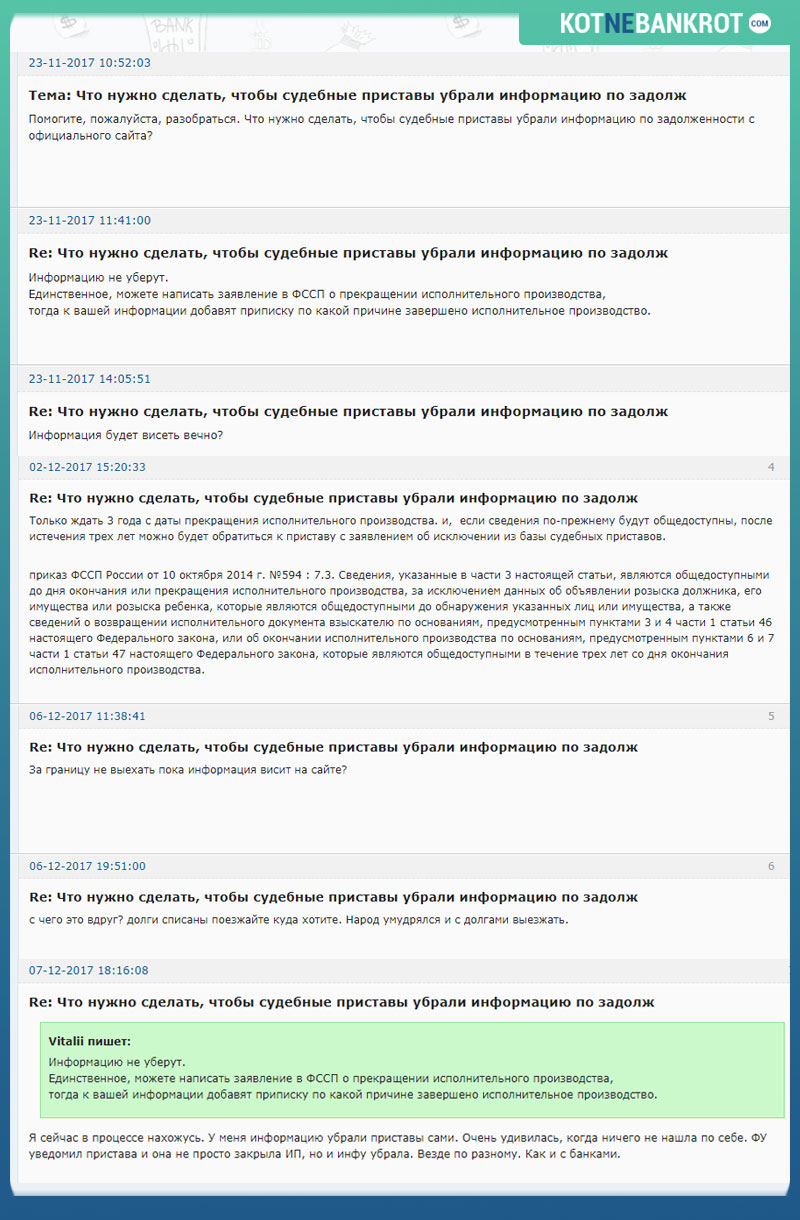

Что касается взаимодействия с ФССП, то как демонстрируют отзывы прошедших процедуру банкротства, то и тут «автоматически» ничего не происходит. На официальном сайте информация о Вашем банкротстве может висеть годами, что несомненно будет действовать на нервы и портить репутацию.

Даже после истечения трехлетного срока, указанного в законе, сведения о процедуре банкротства могут дальше находиться в общем доступе на сайте. Чтобы их убрали – необходимо обращаться с заявлением в ФСПП.